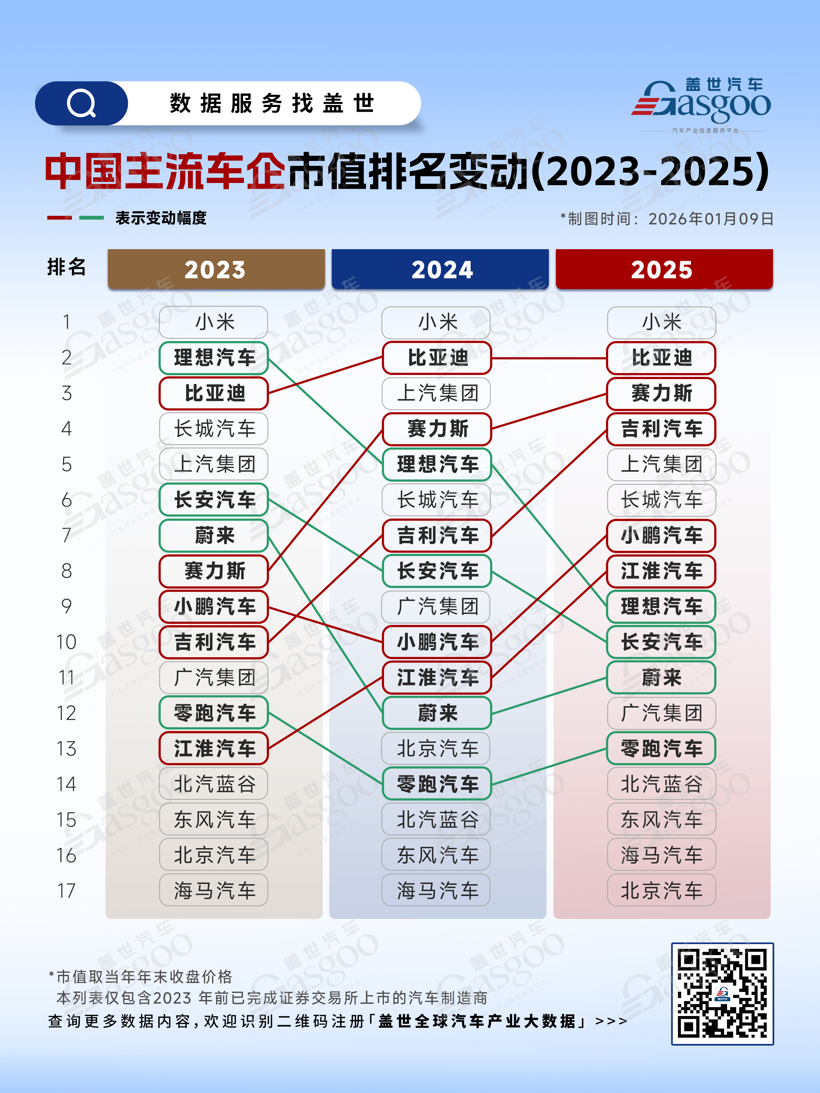

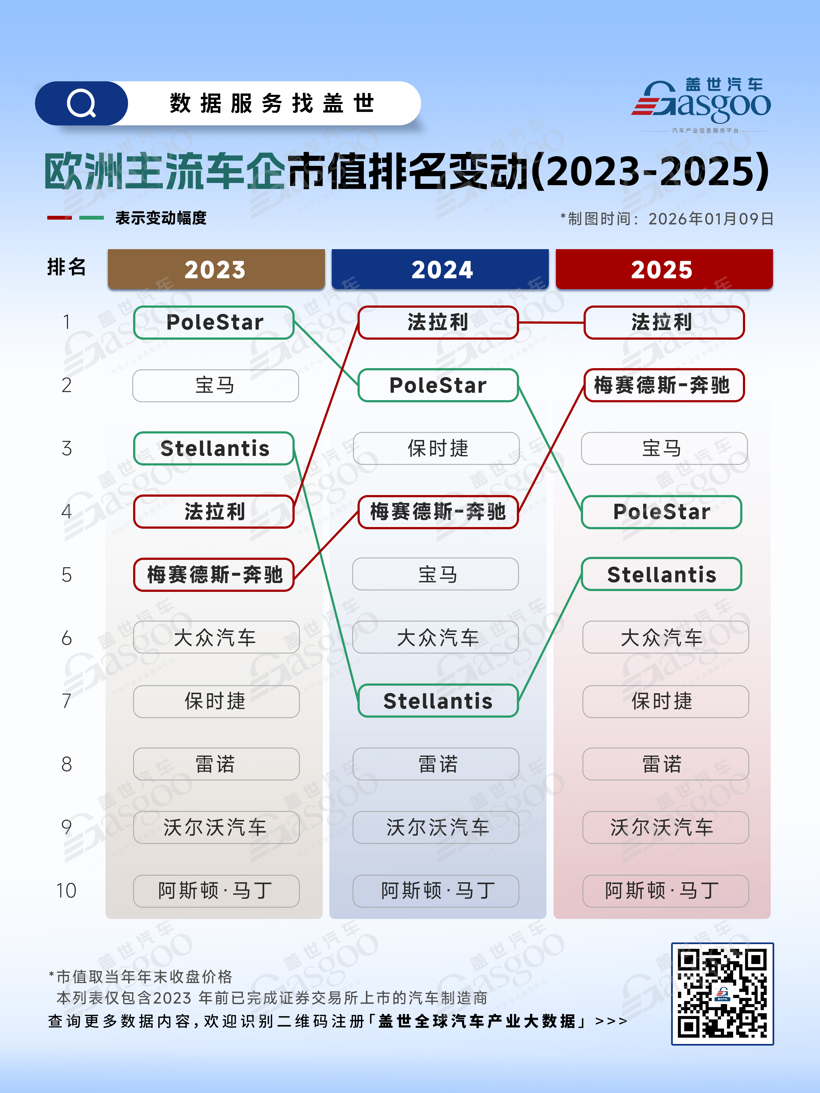

六张图看懂2023-2025年全球车企市值排位变动

2023至2025年,全球汽车产业市值版图经历显著调整——从区域市场到全球榜单,车企排名的变化既反映技术路线迭代,也折射市场偏好与资本信心的微妙变化。

根据盖世全球汽车产业大数据,在中国市场,“头部相对稳、腰部波动”较为明显:赛力斯与吉利汽车表现亮眼,前者从2023年第8名升至2025年第3名,后者从第10名升至第4名,主要受益于新能源车型交付增长及海外市场拓展;与此同时,理想汽车、长安汽车等排名略有下滑。在资本市场对新兴汽车品牌的估值预期中,小米汽车因其母公司的科技生态背景而备受关注。但就汽车业务本身的规模、交付量与行业地位而言,其仍处于攀升期,与传统车企及头部新势力尚有差距。

美国市场总体呈现“龙头相对稳、新势力承压”的态势:特斯拉凭技术优势与产能扩张持续领先;Lucid则从2023-2024年第2名滑落至2025年第6名,新能源新势力估值波动较为明显。通用汽车、福特排名有所回升,主要受益于电动化转型逐步落地和盈利结构优化,资本信心有所恢复。

欧洲市场的调整主要体现在“豪华品牌与新势力竞争”上:法拉利在2024年取代PoleStar登顶,并延续至2025年,高端市场消费韧性支撑其市值稳定;PoleStar从2023年第1名下降至2025年第4名。梅赛德斯-奔驰排名回升(2025年第2名),说明传统豪华品牌在电动化、智能化转型上取得初步成效。

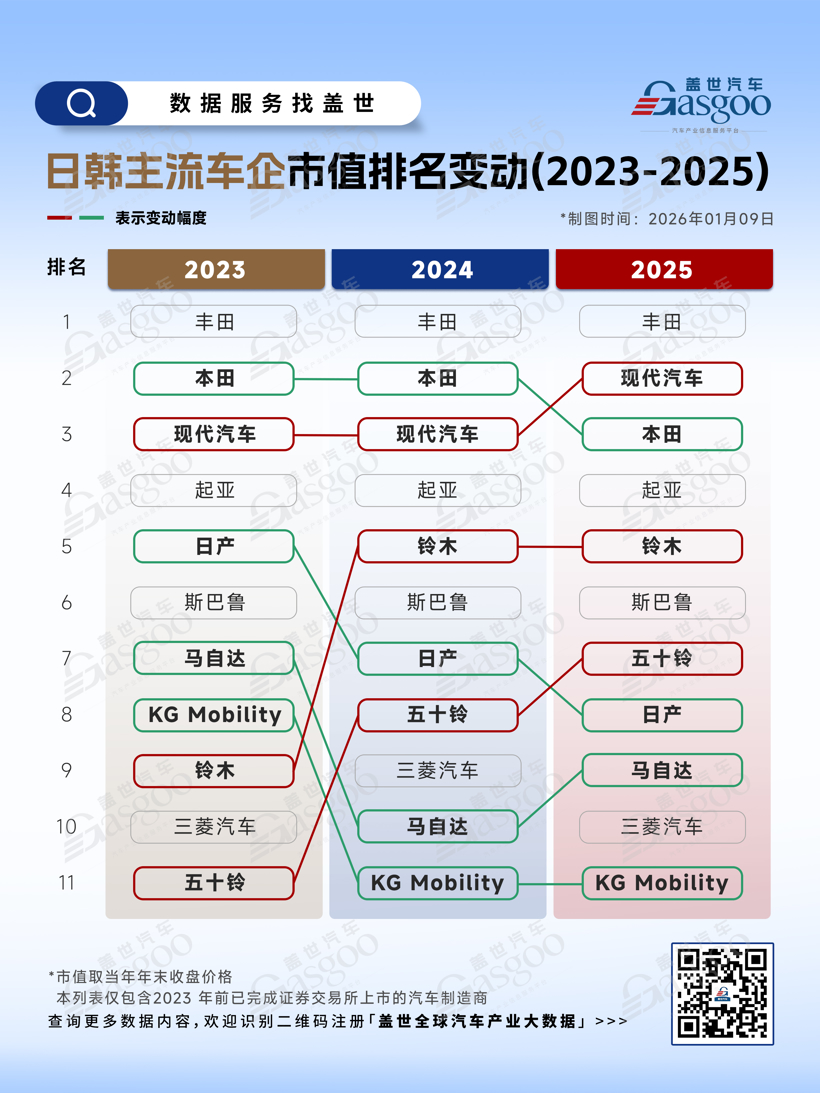

日韩市场变动相对温和,但“传统巨头内部调整”趋势明显:丰田依托全球化产能与混动技术连续三年稳居榜首;现代汽车从2023-2024年第3名升至2025年第2名,其在新能源的布局逐渐获得资本认可。日产、KG Mobility排名略有下降,主要受制于产品迭代节奏与市场需求匹配度。

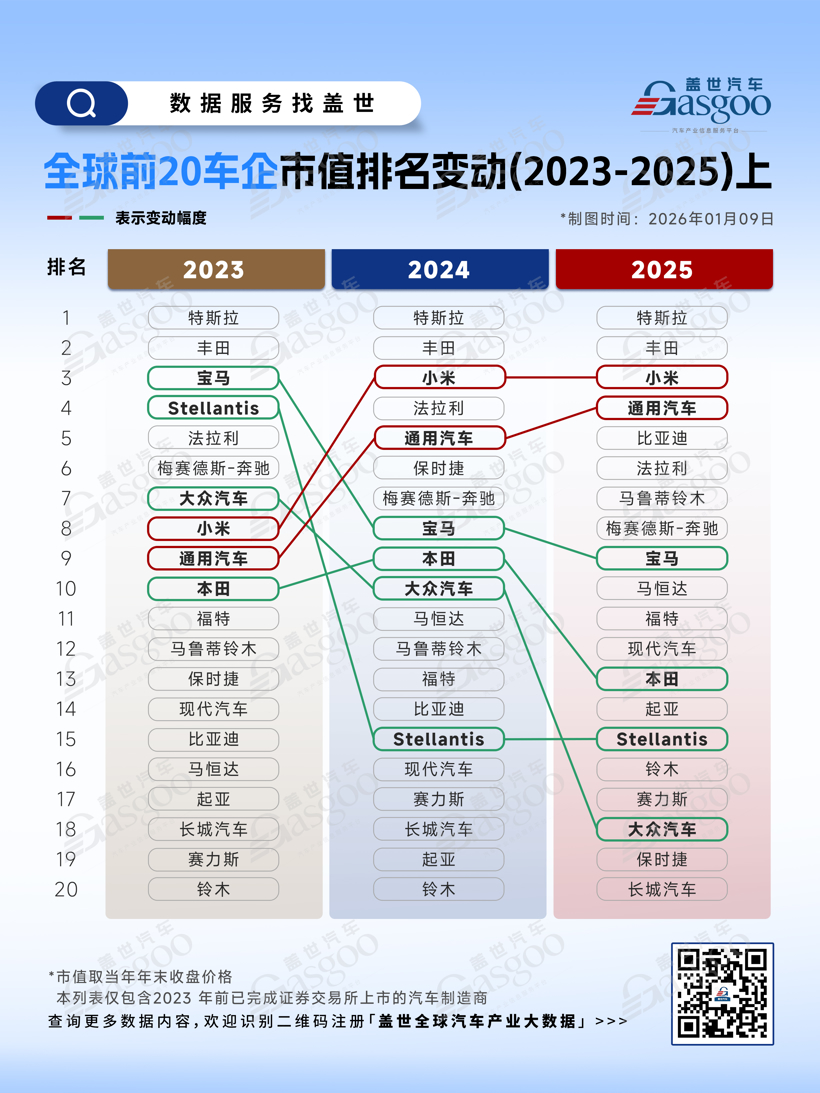

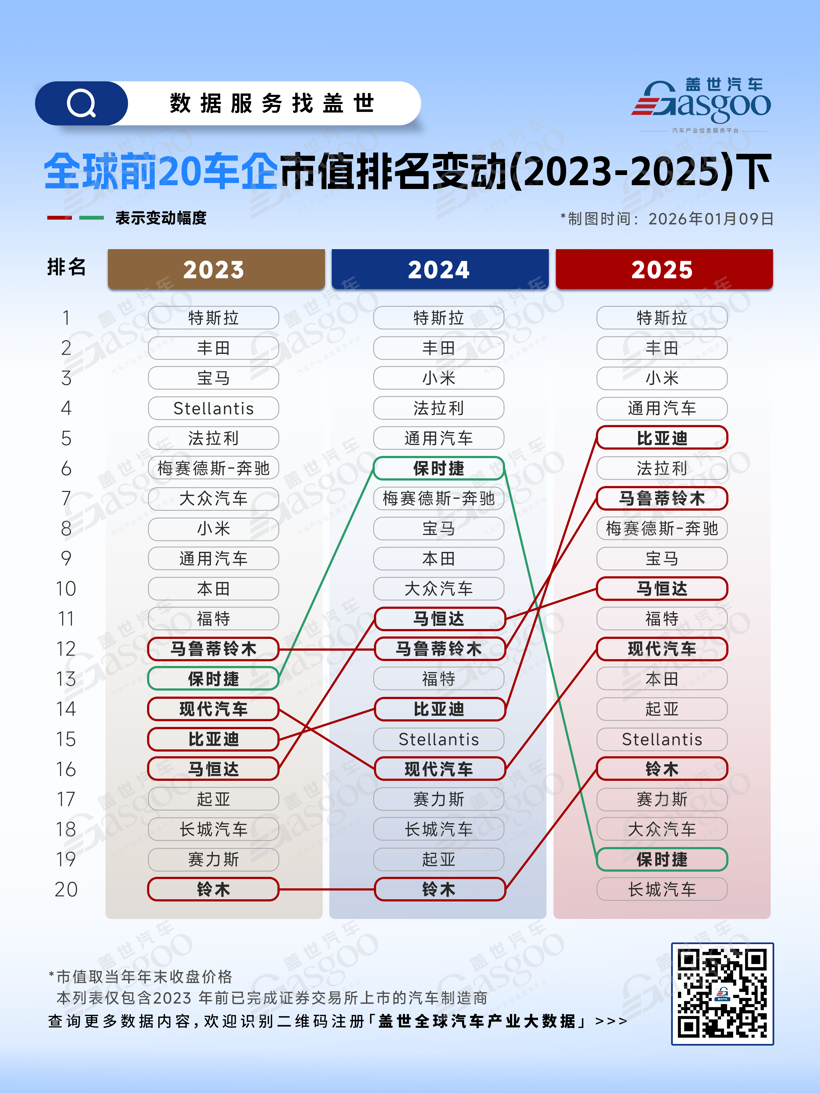

放眼全球前20榜单,“新旧势力话语权交替”趋势较为明显:特斯拉、丰田凭技术与规模优势保持前列;中国企业影响力持续增强,比亚迪从第15名跃至第5名,成为全球市值增长较快的车企之一;而宝马、大众等欧洲传统巨头排名略有下降,与电动化转型节奏及区域市场份额变化有关。

这轮市值调整的核心逻辑,源于“技术落地能力”与“市场拓展速度”的共同作用:在新能源与智能化领域具备持续交付能力、并稳步推进海外布局的企业,更容易获得资本青睐。随着全球汽车产业加速迈入“电动化下半场”和“智能化深水区”,市值格局仍处于动态重塑之中。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。