动力电池市场,依旧是“双王主导”

据中国汽车动力电池产业创新联盟(以下简称“电池联盟”)数据显示,2025年,中国动力电池产业迎来全面爆发期,产量、销量、装车量、出口量等核心指标均实现跨越式增长。在产业规模持续扩容、市场竞争日趋激烈的背景下,宁德时代与比亚迪的“双王主导”格局依然稳固,同时第二梯队企业加速突围,技术路线不断迭代,行业呈现出“头部稳坐、中部突围、尾部洗牌”的发展新态势。

规模与格局:核心指标高增,市场竞争多元化

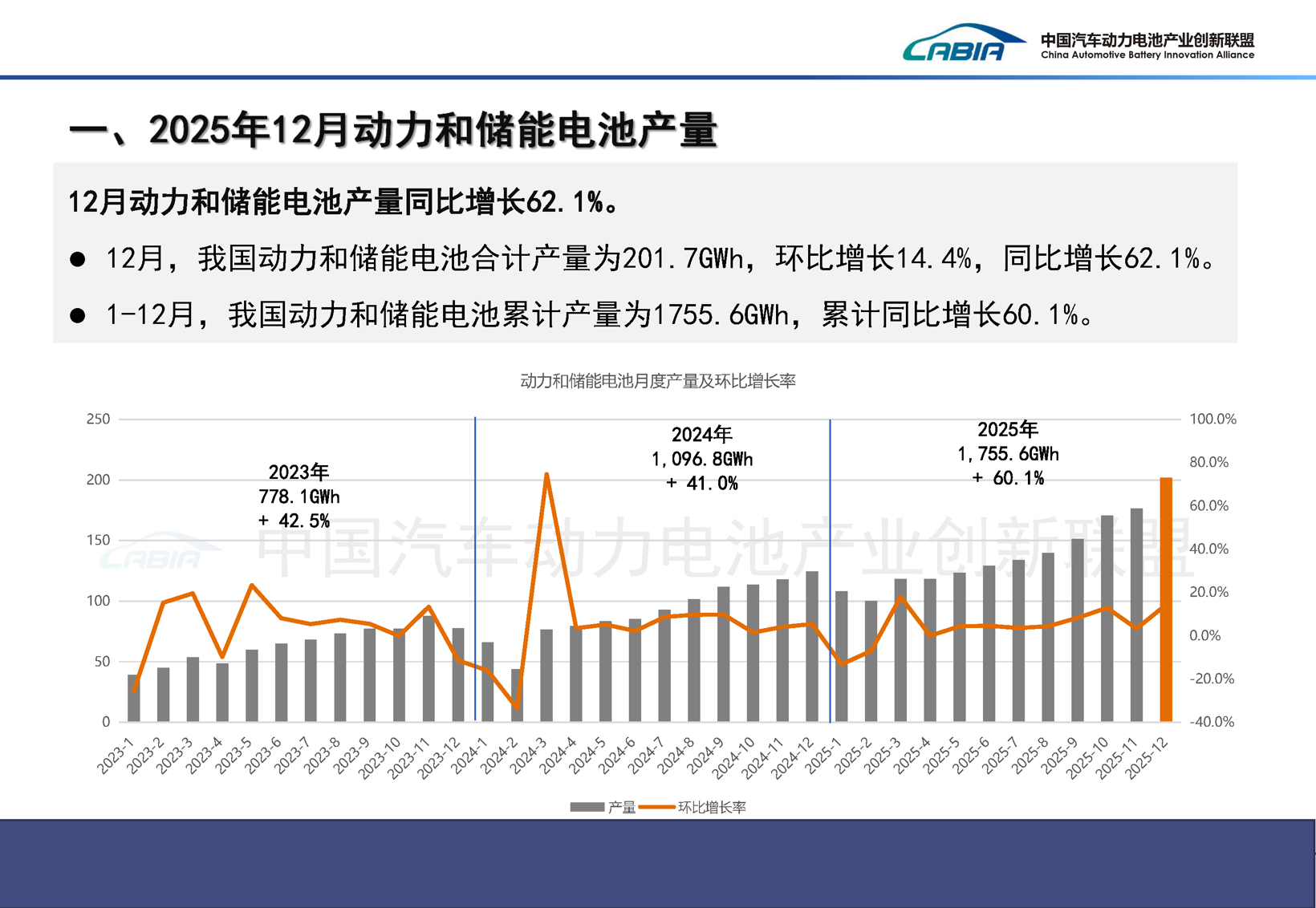

2025年,我国动力电池及配套产业产销两旺,展现出强劲的发展韧性。电池联盟数据显示,全年动力和储能电池合计产量达1755.6GWh,同比增长60.1%;累计销量1700.5GWh,同比增长63.6%。其中动力电池作为核心支撑,全年销量1200.9GWh,占总销量70.6%,累计同比增长51.8%,成为产业增长的绝对主力。

图片来源:电池联盟(下同)

12月单月表现尤为亮眼,动力电池销量143.8GWh,占当月总销量72.1%,环比增长7.3%,同比增长49.2%,持续领跑产业增长。从材料类型来看,12月磷酸铁锂动力电池销量103.5GWh,占比72.0%,同比增长48.3%;三元材料动力电池销量39.9GWh,占比27.7%,同比增长52.0%,两类核心材料产品均保持高速增长。

装车量方面,全年国内动力电池累计装车769.7GWh,同比增长40.4%,直接匹配新能源汽车市场的增长节奏。12月单月装车量98.1GWh,环比增长4.9%,同比增长35.1%。其中,纯电动货车和专用车成为新增长点,全年纯电动货车装车量占比27.5%,同比增长246.0%,纯电动专用车占比3.5%,同比增长331.1%,带动新能源汽车单车平均带电量提升至55.2kWh,同比增长18.8%。

出口市场持续发力,成为动力电池产业增长的重要支撑。2025年我国动力电池累计出口189.7GWh,占动力和储能电池总出口量62.2%,累计同比增长41.9%。12月动力电池出口19.0GWh,同比增长47.1%,其中磷酸铁锂动力电池出口表现突出,占当月动力电池出口量51.3%,同比增长71.1%,打破了三元电池此前在出口市场的主导格局。

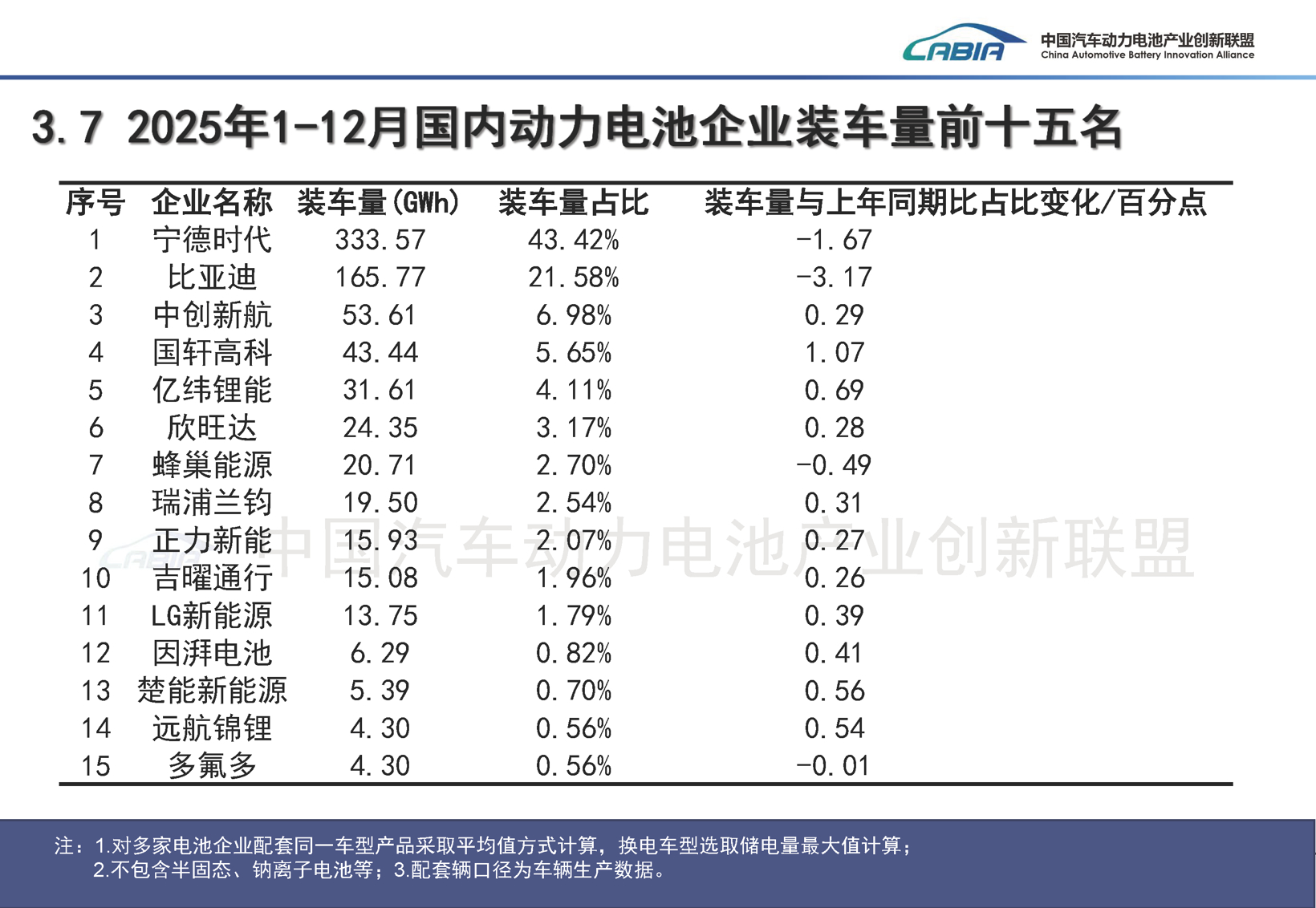

“双王主导”的市场格局依然稳固。全年数据显示,宁德时代累计装车333.57GWh,占比43.42%;比亚迪累计装车165.77GWh,占比21.58%,两大巨头合计占据65%的市场份额,尽管较上年同期略有下滑,但依然牢牢掌控行业话语权。从月度表现来看,12月宁德时代装车45.71GWh,占比46.66%;比亚迪装车17.63GWh,占比17.99%,前两名合计占比超64%,远超其他企业。

第二梯队企业加速突围,成为市场重要补充。中创新航全年装车53.61GWh,占比6.98%,国轩高科、亿纬锂能分别以43.44GWh、31.61GWh位列第四、五位,楚能新能源、因湃电池等新兴企业全年装车量同比增幅均超200%,成为市场新势力。12月动力电池装车量前10家企业合计占比94.4%,较上年同期减少1.6个百分点,市场资源正逐步向更多企业分散,但并未动摇双王的核心地位。

企业竞争呈现差异化布局特征。宁德时代在三元电池和磷酸铁锂电池领域均保持绝对领先,12月三元电池装车占比70.41%,磷酸铁锂电池装车占比41.25%;比亚迪则在磷酸铁锂领域优势明显,全年磷酸铁锂装车量165.74GWh,占该细分市场26.53%,凭借垂直整合优势巩固市场份额;LG新能源等外资企业凭借三元电池技术优势,在高端车型配套领域保持竞争力,全年装车13.75GWh,占比1.79%。

技术与展望:路线迭代升级,高质量发展成主旋律

2025年,动力电池技术创新进入深水区,能量密度提升、快充技术突破、材料体系优化成为核心发展方向。动力电池电芯能量密度已提升至400Wh/kg,系统能量密度达260Wh/kg,4C及6C快充技术开始投入应用,显著提升了新能源汽车的使用体验。

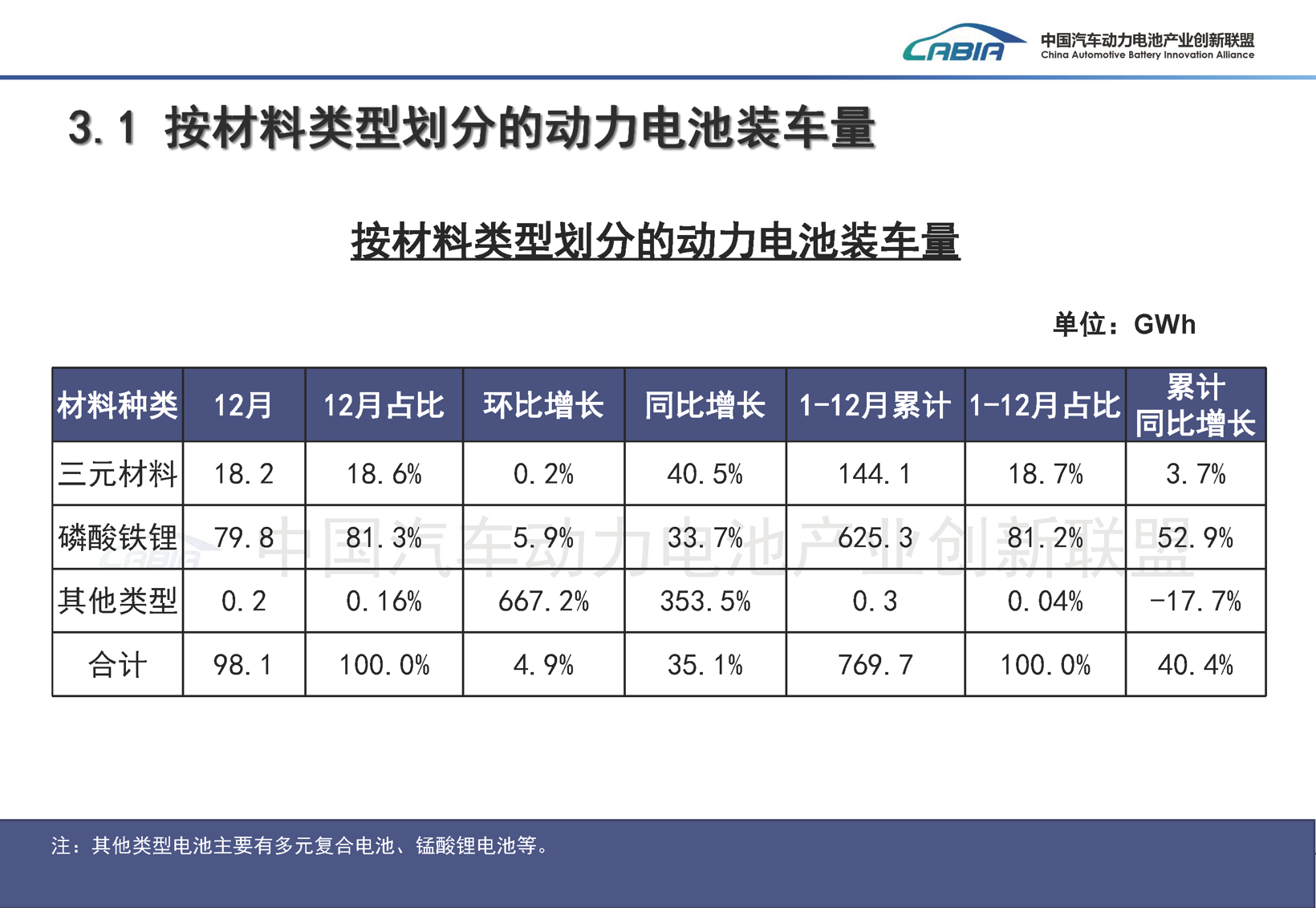

技术路线方面,磷酸铁锂的优势进一步扩大。全年磷酸铁锂电池累计装车625.3GWh,占总装车量81.2%,同比增长52.9%;12月单月装车79.8GWh,占比81.3%,环比增长5.9%。磷酸铁锂的强势表现,得益于其在成本、安全性和循环寿命上的综合优势,以及在商用车、乘用车等领域的广泛应用。

相比之下,三元电池全年累计装车144.1GWh,占比18.7%,同比仅增长3.7%,但在高端乘用车和出口市场仍保持竞争力。12月三元电池装车18.2GWh,同比增长40.5%,呈现短期回暖态势。宁德时代在三元电池领域的技术优势依然明显,12月三元电池装车占比70.41%,持续主导高端市场。

材料体系方面,关键材料需求持续增长,价格波动幅度加大。2025年全年动力和储能电池用磷酸铁锂材料需求329.4万吨,三元材料69.5万吨,负极材料233.1万吨,隔膜333.0亿平方米,电解液(含三元和磷酸铁锂)228.9万吨。受供需关系、成本利润等因素影响,第四季度关键材料价格上涨明显,电池级碳酸锂年底价格已达到15万元/吨,给电池企业成本控制带来一定压力。

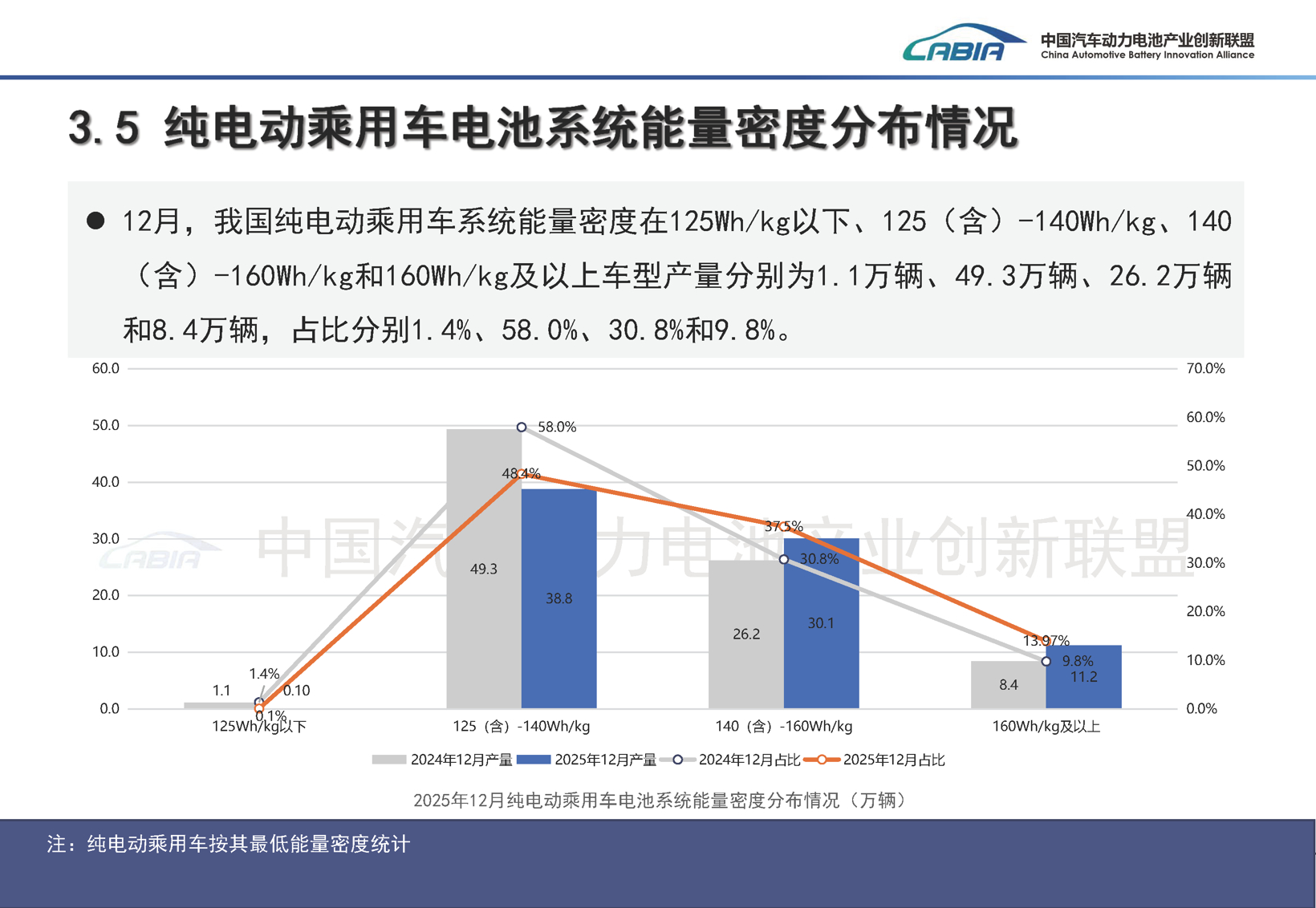

纯电动乘用车电池系统能量密度分布持续优化,12月125-140Wh/kg的车型产量占比达58%,140-160Wh/kg的车型占比30.8%,高能量密度车型占比提升推动新能源汽车续航里程不断突破。同时,动力电池在不同车型中的适配性持续提升,纯电动货车、专用车等商用车领域的电池应用技术不断成熟,带动商用车电动化进程加速。

展望未来,随着“双碳”目标的深入推进、技术迭代的不断加速以及全球化布局的持续深化,动力电池产业仍将保持高速发展态势,但同时也面临着市场竞争加剧、成本压力上升、技术迭代加速等多重挑战。

市场层面,竞争将从产能竞争转向技术、质量和服务的综合竞争,具备核心优势的企业将占据更有利地位。技术层面,固态电池、钠离子电池等新兴路线研发进程将加快,核心性能持续提升,有望重塑行业竞争格局。

全球化层面,企业需加强本地化生产研发,应对复杂的国际市场环境和贸易壁垒,进一步提升中国动力电池在全球市场的竞争力。

总体来看,2025年是中国动力电池产业迈向高质量发展的关键一年,规模扩张与结构优化并行,技术创新与全球化布局共进。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。